こんにちは、長井 達也です。

今回は「開業前の経費「開業費」の仕訳ガイド!個人事業主さんの経費はいつから開業費?」について解説します!

個人事業主として新たに事業を始める場合、確定申告が必要になりますね。

確定申告とは、1月1日から12月31日までの1年間の営業結果を、翌年の2月16日から3月15日の間に税務署に申告する手続きのことです。

なお個人事業主さんが初めて確定申告する際、よく戸惑うのが開業前に支払った経費の仕訳方法です。

確かに、確定申告ソフト等に経費を入力する際に「開業前に購入した備品や仕入れなどの経費は、どう入力するの?」と悩まれますよね。

こうした開業前に支払った経費のことを「開業費」と呼び、確定申告時に開業費を計上することで、所得税などの税金を軽減し、節税につなげることができます。

そこで今回の記事では開業前に支払った経費である、”開業費”についてどのように入力して仕訳処理するのか、

- 開業前に支払った経費「開業費」とは?

- 開業前に支払った経費「開業費」の期間はいつから?

- 開業前に支払った経費「開業費」の経理処理方法

- 開業前に支払った経費「開業費」には出来ない経理処理とは?

開業費について上記4つを軸に順を追って解説していきますね。

仕訳とは?

仕訳(しわけ)とは、商取引を帳簿に記録することです。

開業費とは?

改めて個人事業主の方が戸惑いやすい「開業費」について、もう少し詳しく説明しますね。

まず個人事業主さんが税務署に確定申告するためには、1年間の営業結果をもとに確定申告書を作成しなければなりません。

また確定申告書を作成する際、日々の支出を家計簿と同じ要領で、例えば電話代なら[通信費]、商品を仕入れた場合は[仕入れ]などルールに沿った名称で仕訳して帳簿を作成します。

勘定科目とは?

勘定科目とは[通信費]・[仕入れ]など仕訳の内容を記載した名称の事を言います。

個人事業主さんが事業を開始する前に支払った費用は、一部例外の除きすべて[開業費]という勘定科目で仕訳処理して帳簿に記載します。

ちなみに【開業費】と似た勘定科目で【創立費】があります。

創立費は、法人の設立登記時(株式会社や合同会社など)に掛かった費用の勘定科目です。

そのため個人事業主の方が帳簿作成する際に、【創立費】の勘定科目を使用する事は基本的にありません。

開業費の具体的な事例

開業費として仕訳する具体例として、開業前に購入した備品(10万円未満)や消耗品、給与、名刺・パンフレット・携帯電話代などの費用がすべて[開業費]に該当します。

なお少しややこしいのですが開業費は『経費』ではなく「繰延資産」という資産の科目になります。

なぜ開業前に支払った開業費は”経費”ではなく、”資産”となるのかは後ほど詳しく解説します。

”開業日”はいつから?

個人事業主さんが開業前に支払った経費を、開業費として仕訳処理するために重要になるのが”開業日”です。

開業費とは開業前に支払った費用に対する勘定科目なります。

ですから自身の開業日が分からないと、いつからの経費を開業費として処理して良いのか判断出来ませんよね。

そこで個人事業主さんが、いつからの経費を開業費として仕訳処理するのか、その判断基準について説明いたします。

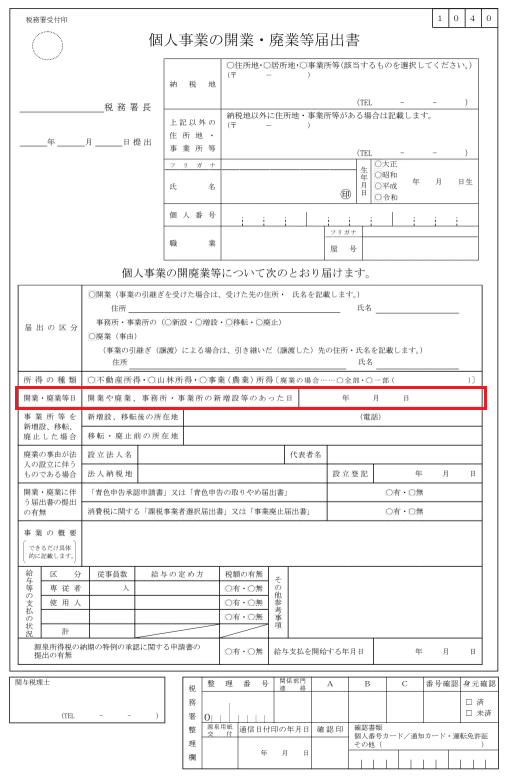

まず個人事業主さんが新たに事業を開始した時、税務署に1ヶ月以内に開業届(個人事業の開業・廃業等届出書」)を提出する必要があります。

この開業届には【開業・廃業等日】欄があります。

そちらに記載した日付が開業日になり、開業日よりも前に支払った経費は原則として開業費として処理する事になります。

なお開業届を提出せず,個人事業主として確定申告する事も出来ますが、その場合は任意の日にちを開業日とする事になります。

ただし開業届は遅れて提出してもペナルティーはないので可能なら確定申告前に開業freeeの無料サービスを開業届を作成して提出しましょう。

次に開業前に支払った経費を開業費として処理する場合、何年前まで遡って開業費として計上出来るのか実は明確な規定がありません。

しかし常識的な範囲としては1~2年程度を限度に開業に伴い支払った経費を開業費として処理しましょう。

以上が開業費として処理する場合の判断基準になります。しかしここで少し問題があります。

個人事業主さんは、1月1日~12月31日までの1年間を営業期間として確定申告します。

つまり年度の途中で”開業日”を設けると同一の確定申告期間内であっても、開業日よりも前に支払った経費は開業費として処理しないといけません。

そこで私は開業届を年度の途中に提出しましたが、確定申告時には便宜上開業日を1月1日としました。

また、その年に発生した経費はすべて通常の経費とし、前年の経費についてのみ開業費として仕訳処理しました。

これについては現在の所、税務署から指摘は受けておらずそのまま受理頂いています。ただし青色申告の期限もあるので注意が必要です。

青色申告承認申請書の提出期限

※新たに事業を開始した場合には、その事業開始等の日から2ヶ月以内

開業届を提出していない場合

個人事業主として、新規にお金を稼ぐ仕事を開始したら開業から1ヶ月以内に税務署に開業届の提出が必要です。

個人事業主としてまだ1度も確定申告時期を迎えてない方は、ペナルティーはありませんので直ぐに税務署に開業届を提出しましょう。

開業届を提出しないと、確定申告が出来ないという事はありませんし開業費を計上出来ないという事はありません。

しかし開業届を提出する事で後日税務署から開業届控えが返送された際、それらをもって例えば屋号付きの銀行口座開設が可能になります。

また開業届の控えは個人事業主としての証明書として活用できます。

なお忙しい時に開業届の用紙を税務署まで取得しにいくのは大変ですよね。

そこでオススメするのが、パソコンやスマホから簡単な質問に答えるだけで自動的に開業届が作成出来る無料のサービス、開業freeeです。

開業freeeなら、確定申告で税金がお得になる青色申告に必要な『青色申告承認申請書』も同時に作成可能です。

私も登録して試してみましたが、5分程度で手軽に開業届を作成する事が出来ましたよ。

後は印刷して税務署に郵送すればOKです。

開業届は多少提出が遅れたとしても、ペナルティーが有る訳ではないので少なくとも確定申告前までに開業freeeのサービスを利用して提出を済めせてしまいましょう。

開業費の仕訳方法は?

開業前に支払った「開業費」は「繰延資産」という資産科目に分類され一旦仕訳します。

その後、資産として仕訳処理された『開業費』は5年にわたり少しずつ経費として振替仕訳を行います。これを均等償却と言います。

償却とは?

資産を経費として振替る事

なぜ繰延資産として分類さらた開業費を、わざわざ毎年分割して経費として振替えて償却する必要があるのかと言うと、開業準備に費やした初期の費用は開業した年だけでなく、それ以降も長期的にそのビジネスを行う上で必要な経費であると会計上は考えるためです。

そこで開業費は数年にわたり長期的に使用する経費として開業初年度に一括して経費として仕訳処理するのではなく、いったん繰延資産という資産の科目に計上した上で、5年に分割して繰延資産から経費として振替て仕訳処理しなさいというのが会計上のルールになります。

繰越資産とは?

繰延資産とは個人が支払った費用の内、支出効果が1年以上に及ぶ費用の事(具体的には開業費、開発費など)

開業費を計上する為の仕訳

それでは開業前に支払った開業費を、どの様に仕訳処理するのか仕訳例を記載しますね。

なお開業費を仕訳処理する際の日付は購入日などではなく、開業日の日付を入力します。

仕訳例:エステサロンの開業前に5万円の施術ベッドを先に購入した。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 開業費 | 50,000 | 元入金 | 50,000 | 施術ベッド購入 |

上記の通り左側の借方側に開業費(繰延資産)を記載しました。こうすることで経理上は資産が増えた仕訳になります。

また右側の貸方の勘定科目に、現金や普通預金など支払い手段を記載します。

なお今回は開業前に発生した仕訳のため、個人事業としてのお金が存在していない状態です。

そこで元入金(=資本金と同じ=ポケットマネー)という勘定科目を使用して仕訳処理します。

開業費を償却する為の仕訳

次は開業費(繰延資産)を償却(資産を経費として振替る事)する際の仕訳例を記載しておきます。

なお開業費を償却する際、仕訳の日付は12月31日にします。

仕訳例:期末に繰延資産である開業費を償却した

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 繰延資産の償却費 | 50,000 | 開業費 | 50,000 | 償却額 |

先ほど開業前に購入した備品は、左側の借方側に開業費(繰延資産)を記載する仕訳をしましたね。

開業費を償却(資産を経費に振替える)する場合は、反対に右側の貸方側に開業費を記載します。

おすすめ

確定申告ソフトによっては、開業費の仕訳を入力した段階で繰延資産に登録され、確定申告書を作成するタイミングで自動的に償却の仕訳処理をしてくれます。

※弥生のクラウド確定申告ソフトなど。

上記の仕訳を行う事で繰延資産である開業費が減り、左側に繰延資産の償却費(費用)が計上され資産が経費に生まれ変わる事になります。

ちなみに開業費は、会計上5年で均等に経費として処理する様に規定されていると先ほど言いましたよね。

しかし開業費に関しては税法上、任意償却と言って経費として計上する金額を均等ではなく任意の金額で償却する事も可能です。

| 均等償却(会計上) | 任意償却(税法上) | |

|---|---|---|

| 償却方法 | 開業費は5年で均等償却 | 開業費の償却期間は自由に設定 |

つまり繰延資産(=開業費)の未償却残高(=資産から経費に振替られていない残高)については、確定申告時には任意のタイミングで償却(=資産から経費に振替る)し、必要経費に算入する事が出来ます。

ですから黒字になった年は、繰延資産である開業費を多めに経費として償却する事で節税対策を行う事が可能になります。

また青色申告を選択した場合には赤字を3年間繰り越すことが可能となるので、開業した年に開業費を全額経費として処理する方もいます。

ココに注意

任意償却とは繰延資産を償却する際、均等ではなく任意の金額で償却できる事

出典:国税庁 償却期間経過後における開業費の任意償却

出典:国税庁 青色申告の特典 純損失の繰越しと繰戻し

初めての確定申告におススメなソフト!

確定申告の際、開業費を手軽に仕訳処理したいなら簿記の知識はなくても税金が安くなる青色申告も手軽にできるクラウド会計ソフトがおススメです。

クラウド会計とは、ネット上でデータを入力していくサービスなのでバックアップの心配も不要。最新の法律にも自動的に適用されるので安心です。

そこで今回は、個人事業主の方でも手軽に確定申告ができるクラウド会計ソフトを3つ厳選してご紹介します。

| 弥生の青色申告 | freee会計 | マネーフォワード確定申告 |

| セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年16,896円 |

| 電話サポート付 年26,400円 | 消費税申告(インボイス制度)は年26,136円 | 電話サポート付 年39,336 円 |

| 最安値&人気No1! | スマホで領収書撮影するだけの簡単処理! | 個人事業主の伸び率No.1 |

初期費用0円 | 初期費用0円 | 初期費用0円 |

2023/10/28 現在

なお上記3種類のうち、個人的には初めて確定申告を行う個人事業主の方におススメするのは、やよいの青色申告 オンラインのぺーシックプランです。

実際私も弥生会計を利用していますが、価格も安くサポートもしっかりしているので非常にバランスの良いサービスです。

またベーシックプランでは最初の1年間はサービス利用料込6000円(税別)で、電話で具体的な仕訳相談まで出来ます。

仕訳方法がわからない場合など、税理士さんにお願いせずとも確定申告を作成出来ますね。

ココがおすすめ

・ベーシックプランなら電話 / メール / チャットサポートが利用可能。

・ベーシックプランなら仕訳相談 / 経理業務相談が利用可能。

パソコンをお持ちでなければ、スマホだけで手軽に入力可能なfreee会計がおススメです。

開業費で処理出来ない費用は?

個人事業主の方が開業前に支払った費用は開業費として仕訳すると説明しました。

ただし下記の費用については開業前に支払っても開業費として仕訳処理する事ができません。

開業費には出来ないもの

- 固定資産(取得価額が10万円以上する備品や機械類など)

- 仕入代金(売上原価になるもの)

- 前払費用(敷金・火災保険など)

※取得価格が10万円未満の備品や消耗品は、開業費として仕訳処理出来ます。

そこで、ここからは開業費で処理できない費用の仕訳方法について記載していきます。

開業費で処理できない費用の仕訳方法

開業前に支払った費用のうち、開業費には分類されない費用の仕訳方法について解説します。

固定資産の場合

開業前に購入した10万円以上の備品は、開業費ではなく固定資産の工具器具備品という勘定科目で仕訳処理します。

なお仕訳の日付は開業日にします。

仕訳例:お店の開業前に事務処理用に10万円のノートパソコンを購入した。

| 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 工具器具備品 | 100,000 | 元入金 | 100,000 | 店舗用パソコン購入 |

なお固定資産については基本的に、12月31日に減価償却という仕訳処理を行います。

これは開業費と同じ考え方で、高額な経費は長期的に使用するものとして購入年度に一括して経費として処理せず、いったん固定資産として処理し、その後複数年にわたり経費として分割して計上する必要があります。

なお開業前に購入した取得価額が10万円以上20万円未満の固定資産の場合、【一括償却資産】と言って3年間わたり合計額の3分の1づつの金額を必要経費として計上出来ます。

また確定申告時に青色申告する場合には”少額減価償却資産の特例( 2024年(令和6年)3月31日まで)”と言って、30万円未満の固定資産については一括で償却(経費にできる)する事も可能です。

・開業前に購入した10万円未満の固定資産は開業費で処理する。

(原則、金額を5年均等に償却→ただし任意償却できる。(金額を自由に設定)

・開業前に購入した10万円以上20万円未満の固定資産は一括償却資産となる。

(一括償却資産と言って、3年均等に償却する。)

・青色申告者が開業前に購入した30万円未満の固定資産は一括償却できる

仕入代金の場合

開業前に仕入れた商品(売上原価)は、開業費ではなく仕入という勘定科目で処理します。

なお仕訳の日付は開業日にします。

仕訳例:サロンの開業前に店販用に5万円のクリームを仕入れた。

| 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 仕入 | 50,000 | 元入金 | 50,000 | 店販用クリーム |

前払費用の場合

開業前に支出した費用の内、例えば火災保険の様に1年単位の契約期間の料金などを一括して支払った場合は、開業費ではなく前払費用として仕訳処理します。

つまり継続して受けるサービス対価のうち、全部または一部のサービス提供がされていない支出が前払費用となります。

仕訳例:開業前に貸店舗を契約し敷金を支払った。

| 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 敷金 | 300,000 | 元入金 | 300,000 | 〇〇店舗物件の敷金預入 |

敷金は、賃貸借契約終了時に全額または一部が返金されるお金(=経費ではなく預けているお金)なので開業費(=繰延資産)ではありません。

仕訳例:開業前に貸店舗を契約し礼金を支払った。

| 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 礼金 | 150,000 | 元入金 | 150,000 | 〇〇店舗物件の礼金 |

礼金は、賃貸借契約時に借主が貸主に支払う手数料です。

一見すると開業費として処理出来そうですが所得税法(第百三十九条の二)により礼金の仕訳処理には規定があります。

礼金が20万円未満の場合、少額繰延資産となり、全額を一括で必要経費として処理する事ができます。

ただし敷金の償却がある場合、礼金と敷金償却の合算した費用が20万円未満でなければ、少額繰延資産として処理できません。

敷金償却とは、不動産用語で『敷引き』と呼ばれるものです。

賃借人から預かった敷金のうち一部を貸主の利益として返却されないお金の事です。

なお敷引きされた金額は費用となるため、課税対象となります。

契約時点で敷金償却される場合や、退去時点で敷金償却する場合など契約内容により異なるため、その時の消費税税率が適用されます。

なお礼金が20万円を超える場合、「長期前払費用」となり、開業費(任意償却)と同じく繰延資産に分類されます。

ただし[令和2年4月1日現在法令等]により5年の償却期間が法令で設定されています。

仕訳例:お店の開業前に1年分の火災保険に加入した。

| 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 損害保険料 | 20,000 | 元入金 | 20,000 | 〇〇損害保険 |

まとめ

以上、開業前の経費仕訳ガイド!個人事業主さんの経費はいつから開業費になる?はいかがでしたか?

個人事業主1年目で初めての確定申告は何かと不安ですよね。

そこで安価で確定申告されたいなら、低価格で気軽に電話やチャットで確定申告の具体的な処理方法(経理)の相談までできる、やよいの青色申告 オンラインがおススメです。

また受け取った領収書の整理方法としては、A4のコピー用紙が100均などで販売されていると思うのでそれらに、領収書の上側だけ糊付けしていくと管理しやすいですよ。

なおどうしても数字が苦手という方は、月額3万円(税別)~クラウド会計(freee会計・MFクラウド)を活用して記帳代行や確定申告書の作成がパッケージになった[オンライン会計事務所]などがあります。

開業から2~3年だけ依頼して活用してみてはどうでしょうか。

ポイント ・開業日は、原則として開業届に記載した日付になる。

・開業費は基本的に開業日までに支払った経費の事を「開業費」と呼ぶ。

・創立費は法人設立時に支払った経費の勘定科目となります。

・開業費には10万円以上の経費、売上原価などは計上出来ない。

・開業費は会計上、経費ではなく繰延資産という資産科目で仕訳を行う。

・開業費は、任意償却といって黒字になったときに経費として相殺できる。