こんにちは、長井 達也です。

今回は”レンタルスペースを開業した個人事業主の確定申告ガイド2024!副業の場合は?”です。

レンタルスペースは比較的小資本から始める事が出来るため、会社員や主婦の方が副業として始められる方も多いですよね。

しかし年末や年越しを迎えて不安になるのが「確定申告はどうするの?」「副業が会社にバレたくない」といった悩みではないでしょうか?

確かに、副業としてレンタルスペースを開業した場合でも自動的に個人事業主となり、税務署に”確定申告”を行う必要があります。

申告方法によっては、会社に副業を把握されてしまう事もあります。

また税理士さんと契約しない限り、自分で「確定申告書」を作成し期日まで税務署に提出する義務があります。

ですから確定申告書を提出しないと、税務署から追徴課税を請求される場合もあります。

そこで、これらの解決策として、インターネット上で確定申告書が作成出来るサービスを利用する事をオススメします。

| 弥生の青色申告 | freee会計 | マネーフォワード確定申告 |

| セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年16,896円 |

| 電話サポート付 年26,400円 | 消費税申告(インボイス制度)は年26,136円 | 電話サポート付 年39,336 円 |

| 最安値&人気No1! | スマホで領収書撮影するだけの簡単処理! | 個人事業主の伸び率No.1 |

初期費用0円 | 初期費用0円 | 初期費用0円 |

2023/10/28 現在

上記のサービスを使えば、これまで経理や帳簿には無縁の方でも、お小遣い帳をつける感覚で確定申告書(青色申告)を作成する事が可能です。

ちなみに、パソコンがなくてもスマホアプリで確定申告書を作成する事も可能ですが、パソコンがあったほうが作業は捗ります。

今回はレンタルスペース運営者さんにむけて、

- レンタルスペース運営で必要になる確定申告とは?

- 副業で始めたレンタルスペース運営が会社にばれない方法は?

- レンタルスペース運営者の確定申告準備方法

- レンタルスペース運営者にオススメの確定申告ソフトは?

など、確定申告の流れを解説していきたいと思います。

確定申告とは?

確定申告とは個人事業主の方が、1月1日~12月31日までの1年間の所得(=売上-経費)を、翌年の2月16日~3月15日の間に税務署へ報告する事を言います。

※申告とは、義務として行政官庁に報告する事を指します。

ココがポイント

個人でレンタルスペースを開業=個人事業主

つまり個人でレンタルスペースを開業した場合、自動的に個人事業主なり税務署に確定申告義務が生じる事になります。

ただし、確定申告は所得金額(売上ー経費)によっては不要になる場合があります。

所得金額とは?

そこで個人でレンタルスペースを開業された方で、確定申告義務が生じる判断基準を下記の表にまとめました。

副業でレンタルスペースを開業した場合

所得金額が年間20万円を超えた場合、確定申告が必要

例えば普段会社員などで給与をもらい働いている方が副業でレンタルスペースを開業した場合、20万円未満の所得金額であれば確定申告は不要です。

本業でレンタルスペースを開業した場合

所得金額が年間48万円を超えた場合、確定申告が必要

次は本業としてレンタルスペースを開業した場合(=給与所得がない方)、所得金額が48万円を超えなければ確定申告は不要です。

これは基礎控除と言って所得金額から48万円を差引いた金額に対して所得税が課税されるためです。

例えば年末から営業を始めた場合などは確定申告が不要になる場合もあるかもしれませんね。

無申告の罰則は?

個人でレンタルスペースを開業し売上があるにも関わらず、確定申告を行わずその事実が税務署に発覚した場合。

本来納付すべき税額に加えて税額に応じた罰金(無申告税)の支払が生じます。

さらに延滞税などの支払いも税務署から求められる事になりますが、悪質な所得隠しの場合には刑事罰になる場合も有ります。

ココに注意

無申告加算税:

確定申告を忘れていた人に掛かる罰金

延滞税 :

期限までに税金を収めなかった人に掛かる利息

重加算税 :

過小申告した人にかかる罰金

ですから副業であっても個人事業主としてレンタルスペースを運営し、確定申告の対象となった場合には必ず確定申告を行って下さいね。

副業を会社に知られたくない場合

厚生省は、令和2年9月の「副業・兼業の促進に関するガイドライン」の改定に伴い、副業・兼業を推奨しています。

しかし一方で会社の就業規則で副業禁止を明記する事について法的に問題ありません。

また副業について報告を義務付ける会社も多くあります。

会社が副業を禁止する理由は?

労働基準法第 38 条第1項「労働時間は、事業場を異にする場合においても、労働時間に関する規定の適用については通算する。」と規定しており、会社側は労働時間を通算して管理する必要があります。

また労働時間を通算した結果、法定労働時間を超えて労働させる場合には割増賃金が発生するためです。

※副業や兼職を理由とした会社側の懲戒解雇は、過去の判例で「解雇権の濫用」として裁判所が判断した事例が複数あります。

つまり会社側も法律に基づいて、従業員の副業を把握しておく必要があるわけです。

しかし、それでも会社に副業を把握されたくない方は確定申告書の「住民税に関する事項」の項目を”自分で納付”と選択すればOKです。

ちなみに、確定申告ソフトで確定申告書を作成する場合、同様に選択箇所があるので、必ず自分で納付を選択して下さい。

逆に確定申告書の住民税に関する項目で”給与から差引き”を選択すると、副業で得た所得に対する住民税と本業の給料に対する住民税とを合算して金額で、本業の給料から天引き(特別徴収)される事になります。

給料計算する人からすると給料のわりにこの人、住民税高い=副業しているな!と副業が発覚する可能性があります。

ただし副業が発覚しても、あくまで”副業している”という事実が発覚してしまうという事です。

ポイント

・給与天から差引き→本業の給与から副業の住民税も合算した金額が天引。

・自分で納付→給与所得以外の住民税(=副業分)をご自身で支払い。

確定申告の準備1 開業届の提出

個人でレンタルスペースを開設された際、確定申告を行うための一連の流れについて解説していきます。

まず初めに、個人でレンタルスペースを開業したら税務署に開業届を提出しましょう。

開業届とは、個人事業主として”新しくお金を貰う仕事を始めた”時に1ヶ月以内に税務署に提出する必要がある書類の事を言います。

開業後にまだ開業届をだされていない場合、遅れて提出してもペナルティーはありません。

確定申告より前に開業届の提出を済ませておきましょう。

| 個人でレンタルスペースを 開業した場合に必要な資格・許可 | 届出先 | 費用 |

|---|---|---|

| 開業届 | 税務署 | 無料 |

なお手軽に開業届を作成されたいならfreee開業がオススメです。

freee開業なら、簡単な質問に答えるだけで開業届が無料で作成可能。

さらに確定申告の際に税金がお得になる”青色申告承認申請書も同時作成する事が出来ます。

後は作成した開業届を2部印刷し、最寄りの税務署に郵送すればOKです。この時、必ず返信用封筒をつけましょう。

そうすれば税務署から1部控えとして返送してくれます。

※開業届の控え(税務署からの返送分)は、個人事業主の証明書として銀行口座開設時などに役立ちます。

確定申告の準備2 銀行口座の開設

個人事業主としてレンタルスペースを開業したら、それにあわせ仕事用の銀行口座開設がおススメです。

理由としては、確定申告ソフトを利用して確定申告書を作成する際に事務処理が楽になるからです。

ポイント

・確定申告ソフトに銀行やクレジットの取引データをweb上で自動的に取込可能

・確定申告ソフトに取り込んだ取引データは自動的に判断され帳簿作成が可能

日々の売上を入金したり、口座引き落としで利用する仕事用の銀行口座を用意すれば確定申告を手軽に出来る様になります。

逆にプライベートと仕事を1つの口座で管理してしまうと、確定申告ソフトに不要な取引データまで取り込む事になってしまいます。

なお下記が大手ネットバンキングと確定申告サービスとの対応状況です。

確定申告ソフトとの連携(2021年12月調べ) 弥生の確定申告 会計ソフトfreee マネーフォワード確定申告 PayPay銀行

〇対応 API連携 〇対応 API連携 〇対応 API連携 楽天銀行 ○対応 API連携 ○対応 住信SBIネット銀行 ○対応 API連携 ○対応 ○対応 API連携

API連携とは、外部のシステム(同士が連携してデータをやり取りしてくれるというもの。

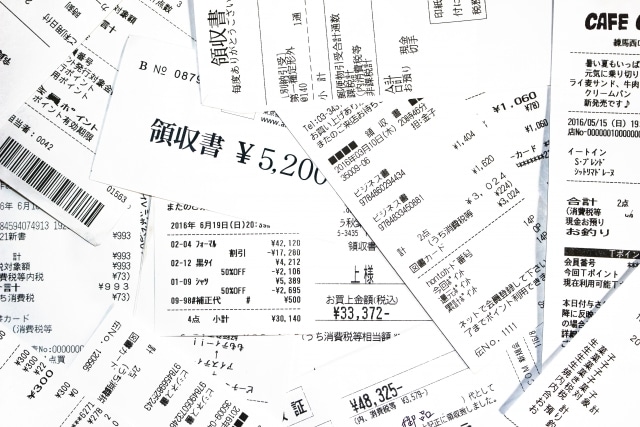

確定申告の準備3 領収書の整理

レンタルスペースの運営を開始したら、トイレットペーパーや箱ティッシュなどこまごまとした消耗品を最寄りのスーパーなどで購入する事になりますよね。

それらはお店を運営する上で必要な出費、つまり『経費』として支払った証拠が領収書の保管が必要になります。

また領収書は、所得税法により保管期間が定められています。

※領収書の保管期間については確定申告(青色申告又は白色申告)の種類に応じて下記の通りになります。なお保存期間の起算は確定申告の申告期限日からとなります。

| 申告種類 | 青色申告 | 白色申告 |

| 領収書保存期間 | 7年間 | 5年間 |

また確定申告を行う個人事業主の方が行う、一般的な領収書の保管方法は下記の通りです。

注意ポイント

・A4用紙をパンチで穴をあける。

・A4用紙に領収書を月毎に糊付け。

・領収書は1年単位でファイリング。

以上が一般的な領収書の整理、保管手順になりますが正直、領収書の保管や管理は大変ですよね。

適格請求書発行事業者の場合

レンタルスペースの運営者さんが、適格請求書発行事業者(インボイス制度登録者)の場合、クレジットカードで経費支払いをした場合でも、必ず領収書を受け取ってください。

以前は、クレジットカードの利用明細が領収書として代用されることが一般的でした。

しかし国税庁の見解によれば、クレジットカード会社から発行される明細は、適格請求書要件を満たさないため、カード加盟店の名称や登録番号が記載された領収書が必要になりました。

つまり、カード会社発行の利用明細のみでは仕入れ税額控除ができませんので、直接カード加盟店から領収書を受け取りをお願いします。

※

確定申告書の種類

個人事業主の方が確定申告を行う際、確定申告書という書式に必要事項を記載して確定申告をおこないます。

なおこの確定申告書には確定申告A、確定申告Bと呼ばれる2種類の申告書があります。

基本的には、普段は別の会社で正社員やアルバイトとして働いている方の場合は、確定申告Aとなります。

一方、レンタルスペースを開業されて他に給与所得がない方は、確定申告Bという書式で確定申告を行う事になります。

| 確定申告A | 確定申告B |

| ・会社員やアルバイト・パートの方が副業で稼いだ売上を申告する場合 | 個人事業主(本業) |

確定申告の区分

さて個人でレンタルスペースを開業し、確定申告を行う場合には確定申告書には働き方によって2種類(確定申告A、確定申告B)あると説明しましたね。

また確定申告には税制メリットの違いなどから青色申告・白色申告・雑所得の3種類の区分に分かれます。

それぞれは下記の通りです。

2.白色申告:継続的な収入があるが税務署に「青色申告承認申請」を提出していない方。

3.雑所得:継続的な程度の収入が無く開業届を提出していない方。

つまり個人で開業した場合、青色申告or 白色申告のどちらかで確定申告を行う事になります。

それぞれの違いは下記の通りです。

白色申告・青色申告の比較表

| 確定申告 の種類 | 白色申告 | 青色申告 | |

|---|---|---|---|

| 届け出の必要 | なし | あり | |

| 所得控除額 | なし | 10万円 | 55万円 |

| 帳簿の種類 | 単式簿記 | 単式簿記 | 複式簿記 |

| 赤字の繰越 | 繰越不可 | 3年繰越可能 | |

※複式簿記は、一般的な簿記知識が必要です。

令和2年分からの変更ポイント

令和2年分の確定申告より下記が改正となりました。

[改正1]

・青色申告特別控除額が変更されました。

(65万円⇒改正後 55 万円)

・基礎控除額が変更されました。

(38万円⇒改正後 48 万円)

[改正2]

・ e-Tax にて電子申告を行うと青色申告特別控除額は改正前と同じく65万円が適用。

それでは、更に詳しく青色申告と白色申告の違いについて説明しますね。

青色申告とは?

青色申告とは確定申告しようとする年の3月15日までに税務署へ、所得税の青色申告承認申請書を持参または郵送にて提出した場合に行える確定申告の申告方法です。

日々の売上や経費を複式簿記という一般的な経理知識が必要な方法により帳簿を付けて、それらの合計額を確定申告書に記載して申告する制度の事を青色申告と言います。

青色申告を利用する際のメリットは、事業で得た所得(=売上から経費を差し引いた額)から55万円を控除して、所得税を計算してもらえるなど税金が安くなるメリットがあります。

個人てレンタルスペースを開業された場合、こちらを選択される事をオススメします。

白色申告とは?

白色申告とは、税務署に青色申告承認申請書を提出していない個人事業主の方が自動的に適用される確定申告の制度です。

単式簿記という比較的簡単な帳簿作成で申告が出来ます。

白色申告は簡単な帳簿作成で申告出来る分、事業で得た所得(=売上から経費を差し引いた額)から一定額を控除して所得税を計算してもらえる特典は白色申告にはありません。

ですから、あまり売上もないので簡単に確定申告を済ませたい方向けの制度とも言えます。

なお白色申告で手軽に確定申告したいなら初期費用0円、月額費用0円で白色申告書が作成出来る、やよいの白色申告 オンラインがおススメです。

導入したら、ずっと0円で白色申告が行えます。更に今なら、電話・メール・チャット・画面共有案内などのサポート付きプランも“初年度半額”キャンペーン実施中ですね。

売上と経費

確定申告時の売上項目

レンタルスペースを開業された際、売上として確定申告書に報告しなければならないのは下記の項目になります。

- スペースの利用料金

- スペースのキャンセル料

- 備品のレンタル料金やオプション代金など

確定申告時の経費項目

個人でレンタルスペースを開業された際、経費として確定申告書に計上出来る主な項目になります。

| 地代家賃 | レンタルスペースの家賃 |

|---|---|

| 支払手数料 | 振込手数料・クレジットカード売上の決済手数料・ポータルサイトの手数料 |

| 通信費 | 電話代、インターネット回線・プロバイダ接続料、切手代 |

| 消耗品費 | 10万円未満の消耗品(洗剤・トイレットペーパー)や文房具代など |

| 新聞図書費 | 専門書籍の購入費や待合などに設置する雑誌代金など |

| 減価償却費 | 10万円以上のパソコンや家具、トレーニングマシーンなど |

| 水道光熱費 | お店の電気、水道、ガス代金 |

| 旅費交通費 | 電車の交通費やガソリン代、時間貸し駐車場の代金など |

| 接待交際費 | 食事会、お祝いのお花、お中元、お歳暮など |

| 雑費 | セミナー参加費、修理代金など |

※経費とは、その事業を行う上で必要となる費用の事です。

つまりレンタルサロンを開業して経費として計上出来るのは、その事業を行う上で必要となった費用のみとなります。

確定申告時の減価償却とは??

個人でレンタルスペースを開業された際、内装費用や家電などを購入する場合がありますよね。

この様に長期に渡り使用出来る資産(=固定資産と言います)は、支出した年に一括して経費として計上すると、その年の確定申告の際に経費が膨れ上がってしまいますよね。

そこでこれらの固定資産は一括して経費としてしするのではなく、複数年にわたり少しずつ経費として処理する仕組みの事を減価償却と言います。

また確定申告の際に”青色申告”を選択した場合、高額な固定資産でも30万円未満の資産であれば一括で経費計上できます。

これを少額減価償却資産の特例( 2024年(令和6年)3月31日まで)と言います。

少額減価償却資産の特例を活用するメリットとしては、利益が大幅にでた年は30万円未満の資産であれば一括償却(全額をその年に経費として計上出来る)できます。

つまり利益が出すぎた場合、必要な固定資産を購入する事で節税対策に繋がるという事ですね。

確定申告書の申告方法は?

個人事業主としてレンタルスペースを運営し、青色申告、白色申告どちらで確定申告するにしても帳簿の作成が必要になります。

つまり、帳簿をつけていなければ確定申告を行う事が出来ません。

万が一帳簿をつけていなかった!といった場合は、残った領収書や請求書、銀行通帳などの情報をもとに、事業の経費や売上を計算して帳簿を付ける必要があります。

とはいえ帳簿をつけた事がない方に、いきなり帳簿をつけなさいと言われても、どうしたら良いか分からないですよね。

そこでおススメするの簿記の知識はなくても、お小遣い帳の様な感覚で手軽に確定申告書が作成出来る、クラウド会計ソフトと呼ばれるサービスです。

クラウド会計ですが、インターネットに接続して利用できる会計ソフトのため、データなどもすべてインターネット上に保管されます。

これらで確定申告書を作成すれば、あとは印刷して印鑑を押して期日までに税務署に郵送すれば確定申告は完了です。

そこで今回は、個人で整体院を開業した方にオススメしたい大手クラウド会計ソフト3社を比較していきます。

| 弥生の青色申告 | freee会計 | マネーフォワード確定申告 |

| セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年16,896円 |

| 電話サポート付 年26,400円 | 消費税申告(インボイス制度)は年26,136円 | 電話サポート付 年39,336 円 |

| 最安値&人気No1! | スマホで領収書撮影するだけの簡単処理! | 個人事業主の伸び率No.1 |

初期費用0円 | 初期費用0円 | 初期費用0円 |

2023/10/28 現在

上記のとおり基本的なサービス概要はどこも同じです。あとは価格面やサポート面の違いやソフトの使い勝手などになります。

そこで、以下は確定申告を行個別に会計ソフトサービスの特徴をまとめていきます。

おすすめ第一位!やよいの青色申告

個人でレンタルスペースを開業し、確定申告が必要になる方にオススメするのが、やよいの青色申告 オンラインです。

オススメ理由は、シェア53.9%!(※)最も使われているクラウド確定申告ソフトで、圧倒的な最安値と、サポートが充実しているからです。

※「クラウド会計ソフトの利用状況調査」(2023年3月)-MM総研調べ

やはり利用者が多いという事は、利用料金もディスカウントしやすいですよね。

EXCELなど多少でも触った事が有る方なら、確定申告書を作成するのに必要な全ての機能が使える、セルフプラン(初年度は無料)がオススメです。

一方、パソコンや数字が苦手な方は、電話/メール/チャットサポートが利用できる、13,800円(税別)のベーシックプラン(初年度は無料)を選択しましょう。

弥生は業界最大規模のカスタマーセンターがあり、電話・メール・チャットで、使用方法だけでなく経理の内容についても徹底フォローしてくれます。

なお、インボイス制度に登録された方は、課税事業者となり消費税の確定申告書を作成・提出する必要があります。

弥生の青色申告ならセルフプランでもベーシックプランでも、消費税の確定申告書が作成できるので安心して利用できますね。

おすすめ第二位!会計ソフトfreee

個人でレンタルスペースを開業し、スマートフォンでサクッと確定申告書を作成したい方にオススメするのが、freeeの確定申告です。

このサービスなら、パソコンがなくても、スマホアプリを利用する事で、レシート画像をAIが自動解析し、文字情報から自動で経費まで可能です。

高精度なOCR認証が可能なため、レシートの傾きまで補正して読み取りが可能です。

はじめて確定申告をされる方でも、アプリで〇×形式の質問に答えれば、確定申告に必要な書類が手軽にできます。

先ほど紹介した弥生の青色申告に比べると、値段も高くサポートも弱いのですが、ヘルプページや動画マニュアル機能は充実しています。

なお、インボイス制度に登録された方は、課税事業者となり消費税の確定申告書を作成・提出する必要がありますが、スタータープラン(11,760円/年+消費税)では対応していません。

消費税の確定申告書を作成するなら、スタンダードプラン( 23,760円/年+消費税)を選択する必要があるので注意しましょう。

おすすめ第三位!MFクラウド

個人でレンタルスペースを開業し、可能な限り自動化したいなら、マネーフォワード クラウド確定申告です。

個人でレンタルスペースを開業し、可能な限り自動化したいなら、マネーフォワード クラウド確定申告です。

マネーフォワード クラウドは、人工知能(AI)を搭載しており、ビッグデータを元に自動的に処理方法を提案してくれます。

使うほど賢くなって、自動入力・自動仕訳がどんどん楽になります。

また、銀行やクレジットカードと連携させる事で、会計処理や経理が大幅にラクになります。

連携可能な銀行やクレジットカードなどの金融関連サービス数は国内No1の3,600以上にもなります。

なおレンタルスペース運営者の方で、インボイス制度に登録された方は、課税事業者となりますよね。

その場合、消費税の確定申告書を作成・提出する必要がありますが、パーソナルプラン(年額 11,760 円)なら作成可能です。

まとめ

以上、レンタルスペースを開業した個人事業主の確定申告ガイド2024!副業の場合は?はいかがでしたか?

サラリーマンの方が副業として始めるケースも多いレンタルスペース事業ですよね。

しかしレンタルスペースの運営が本業でも副業でも、個人で事業を行う限り立派な個人事業主となるため確定申告が重要です。

ポイント

・個人でレンタルスペースを開業した場合、税務署に開業届の提出が必要です。

・個人でレンタルスペースを開業した場合、年間の合計所得金額が48万円を越えると確定申告が必要です。

・個人でレンタルスペースを開業した場合、合計所得金額が48万円を超えているのに確定申告していないと無申告として罰則があります。

・個人でレンタルスペースを開業した場合、インボイス制度で課税事業者になれば、消費税の確定申告書も作成が必要になります。