こんにちは、長井 達也です。

今回は”個人事業主の節税ガイド2023!施術者さんにオススメの方法”です。

個人事業主さんの中には、節税対策として経費を沢山使う方も多いと思います。

しかしそれでは、「利益が残らない字が読めない」「キャッシュフローが悪くなって経営上問題がある」というような悩みはありませんか?

確かに経費を沢山使う方のは、健全な節税対策とはいえませんよね。

そこで大切なのが、経費ではなく所得控除などを増やす事で個人事業主の節税に繋がります。

そこで今回は個人事業主の方が出来る節税対策について

- 節税に繋がる確定申告とは?

- 確定申告の方法

について解説していきますね。

確定申告とは??

確定申告時の節税対策について理解を深めてもらうため、まずは簡単に個人事業主の方が行う確定申告について説明致しますね。

確定申告とは個人事業主の方が1月1日~12月31日までの1年間の営業結果を、翌年の2月16日~3月15日の間に税務署に報告する手続きの事を言います。

また税務署に確定申告するためには、確定申告書という書類を作成し税務署に提出必要があります。

本来、確定申告書を作成するには簿記の知識が必要になります。

しかし最近ではお小遣い帳をつける様な感覚で簡単に確定申告書を作成できるサービスも増えてきました。

代表的なサービスとして下記3社があります。これらのサービスを利用すればインターネット上で手軽に確定申告書を作成する事が可能です。

| 弥生の青色申告 | freee会計 | マネーフォワード確定申告 |

| セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年16,896円 |

| 電話サポート付 年26,400円 | 消費税申告(インボイス制度)は年26,136円 | 電話サポート付 年39,336 円 |

| 最安値&人気No1! | スマホで領収書撮影するだけの簡単処理! | 個人事業主の伸び率No.1 |

初期費用0円 | 初期費用0円 | 初期費用0円 |

2023/10/28 現在

個人事業主は全員が確定申告しないといけないの?

個人事業主とは、会社などは設立せず個人でお金を儲ける仕事をしている人の事を言います。

また個人事業主のうち、本業(給与所得)があり普段は会社員として会社に勤務し、仕事終わりや休日などを利用して副業として自ら事業を行っている場合には下記の条件の方に確定申告が必要となります。

一方、副業ではなく会社などで雇用をされる事なく本業として個人で自らサロン経営を行っている場合には、下記の条件で確定申告が必要になります。

なお”所得金額”とは【 収入 − 必要経費 】の事を言います。

例えば100万円の売上に対して、家賃や光熱費などの必要経費が50万円掛かった場合の所得金額は50万円となります。

確定申告の節税方法1 青色申告で16.3万円の節税!

個人事業主の方が確定申告を行う場合、青色申告と白色申告の2種類の方法があります。

なお白色申告で確定申告するよりも青色申告の方が税金を安くする事が可能です。

具体的には所得控除といって、青色申告の場合には所得金額(=売上から経費を差し引いた額)から65万円(※1)を差引いた金額に対して税金が課税される事になります。

| 確定申告 の種類 | 白色申告 | 青色申告 | |

|---|---|---|---|

| 届け出の必要 | なし | あり | |

| 所得控除額 | なし | 10万円 | 55万円 |

| 帳簿の種類 | 単式簿記 | 単式簿記 | 複式簿記 |

| 赤字の繰越 | 繰越不可 | 3年繰越可能 | |

青色申告は白色申告に比べ、少しだけ確定申告書の作成が手間だと言えますが、さきほど紹介したような会計ソフトを利用すれば手間はかわりません。

また所得税とは所得金額(売上-経費)に対して課税される事になります。

例えば個人事業主として100万円の所得金額が出た場合に、青色申告時と白色申告時でそれぞれ確定申告した場合は下記の通りになります。

(2019年4月時点の法令を元に扶養家族のいない個人事業主の概算です)

なお税金がお得になる青色申告で確定申告を行うには税務署に「青色申告承認申請書」という書類を事前に提出する必要が有ります。

この青色申告承認申請書の作成については少し難しいので、開業freeeと言う無料のサービスを利用すれば簡単な質問に答えるだけで開業届と青色申告承認申請書が自動で作成出来るのでオススメです。

もし開業届も提出されていない方は、青色申告とあわせて最寄りの税務署に郵送で大丈夫なので提出しておきましょう。

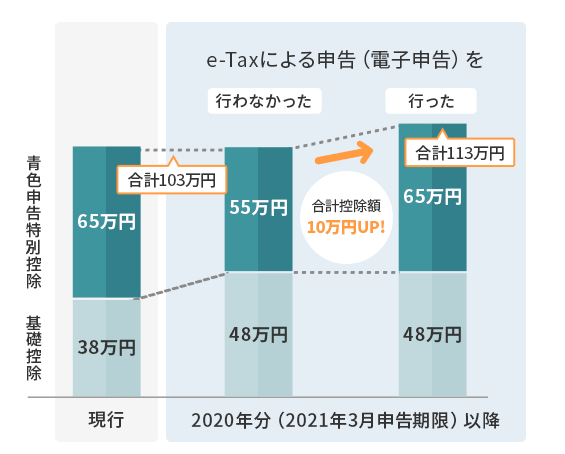

令和2年分からの変更ポイント

令和2年分の確定申告より下記が改正となりました。

[改正1]

・青色申告特別控除額が変更されました。

(65万円⇒改正後 55 万円)

・基礎控除額が変更されました。

(38万円⇒改正後 48 万円)

[改正2]

・ e-Tax にて電子申告を行うと青色申告特別控除額は改正前と同じく65万円が適用。

確定申告の節税方法2 電子申告(e-Tax)

電子申告(e-Tax)とは、税務署にいかなくてもインターネットネット上で確定申告などを行う事ができる国税庁が提供するサービスの名称です。

個人事業主の場合、白色申告でも青色申告でもどちらでも電子申告(e-Tax)により確定申告が可能です。

なお青色申告の所得控除額が2020年(令和2年)

あわせて基礎控除の金額が38万円から48万円

そこで確定申告時の節税対策として電子申告(e-Tax)

電子申告(e-Tax)導入方法は?

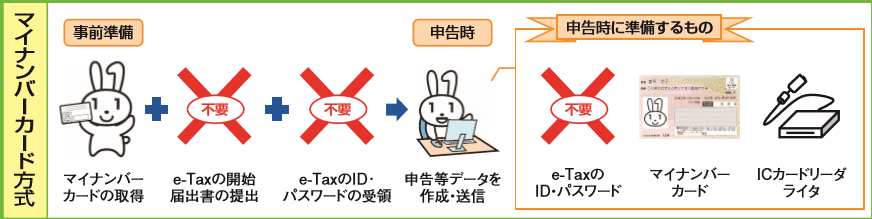

個人事業主の方が確定申告で電子申告(e-Tax)を行う際、基本的にマイナンバーカード方式にて行います。

このマイナンバーカード方式で電子申告を行う場合、下記の4つを準備する必要があります。

- マイナンバーカード(電子証明書入り)

- ICカードリーダライタ-

- インターネットに接続したPC

- 電子証明書を使うためのソフト

電子申告で必要なもの マイナンバーカード(電子証明書入り)

マイナンバーカードは券面の表面に、顔写真および氏名、住所、生年月日、性別、裏面にマイナンバーが表示されたカードの事で身分証明書として利用できます。

また署名用電子証明書と利用者証明用電子証明書が標準搭載されており、電子申告(e-Tax)等の各種電子申請に利用する事が出来ます。

このマイナンバーカードを発行したい場合、お住まいの区役所で手続きを行いますが、即時発行ではなく1~2ヶ月程度要します。詳しくはお住まいの地域の区役所HP等をご参考下さい。

※一般的にマイナンバーカード発行時に必要となるもの

- 通知カード(当日回収しますので、必要な方はあらかじめ写しをお取りください)

- 本人確認書類2点(運転免許証、パスポート、健康保険証、年金手帳など)

電子申告で必要なもの ICカードライタ

発行されたマイナンバーカード(電子証明書入り)を使って電子申告(e-Tax)する際、そのマイナンバーカードの電子証明書情報をパソコンに読み取る必要があるのですが、そこで必要になるのがICカードライタです。

ICカードライタは家電専門店で取り扱っており、価格は2000円前後です。e-Taxに対応しているものを選びましょう。

例えばAmazonで検索すると下記がヒットします。

また各種、確定申告ソフトで作成した青色申告書は、e-Taxを利用してインターネット経由で電子的に提出することができます。

特に『やよいの青色申告 オンライン』では、先日2019年分の確定申告用書類に対応した、e-Taxでの申告をラクにする「確定申告e-Taxモジュール

この確定申告e-Taxモジュールで表示される画面に従って必要事項を入力していくと、やよいで作成した確定申告データをそのまま電子申告する事ができるのでオススメです。

電子申告で必要なもの 電子証明書を使うためのソフト

マイナンバーカードを交付申請し、ICカードライタも購入したら、最後に1つ必要なのが「公的個人認証サービス利用者クライアントソフト」です。

こちらは公的個人認証サービスポータルサイト(http://www.jpki.go.jp![]() )において無料でダウンロードできます。

)において無料でダウンロードできます。

確定申告の節税方法3 ふるさと納税で特をする!

ふるさと納税とは、”納税”という名称ですが、寄付金に該当します。希望の自治体にお金を寄付し、その寄付金額を現に居住する地方自治体へ申告することにより寄付分が控除できるというものです。

また寄付した金額から2,000円を超える部分が所得税や住民税から控除される制度になりますので、例えば1万円の場合は8,000円が税額から控除されます。

しかし、ただ1万円を寄付して8000円しか税金から控除されなければ2000円が損するだけですよね。実はふるさと納税のメリットは寄附のお礼として、地域が誇る名産品などがもらえるところにあります。

つまり1万円を寄付した場合、8000円は税金から控除されますので、のこり2000円で名産品を購入するというイメージになります。

そこで2000円よりも価値がある名産品を貰えればその分、特をするという事です。

なお、ふるさと納税を行いたい場合は

ふるさと納税をおこなった翌年の3月15日までに申告

所得税:その年分の所得税から控除(還付)

住民税:翌年度分の住民税から控除(住民税の減額)

確定申告の節税方法4 小規模企業共済制度

小規模企業共済制度とは、国の機関である中小機構が運営する退職金の積立制度になります。

加入資格は小規模企業の経営者や役員、個人事業主などになり全国で約133万人*の方が加入しています。

月々の掛金は1,000~70,000円まで500円単位で自由設定出来、また掛金は全額を所得控除できるため高い節税効果があります。

例えば月7万円を掛金として選択した場合、年間で84万円の所得控除となるため青色申告の65万円を超える節税効果といえますよね。

また小規模企業共済に3年以上加入していれば、払い込んだ掛金よりも多くの額を共済金として受け取れます。

参照:中小機構 https://www.smrj.go.jp/kyosai/skyosai/index.html

まとめ

以上、”個人事業主の節税術ガイド2023!おすすめの節税対策は?”はいかがでしたか?

所得金額(収入ー経費)からたくさん所得控除ができれば、その分税金を安くすることができるのが日本の税制です。

また例えばスマホや、インターネット代などプライベートと仕事で両方共有するものは、按分して経費として計上することで節税対策につながります。

このあたりは下記もご参考下さい。

【Q&A】自宅サロン開業!自宅兼店舗の光熱費などの経費割合は確定申告でどう記載する?

ポイント

- 確定申告時は青色申告と白色申告のでは、青色申告の方が節税に有利です。

- 確定申告を郵送や税務署に持ち込みではなく電子申告すれば節税に有利です。

- ふるさと納税を行うことで、節税に繋がります。

- 小規模企業共済制度を利用して、退職金の積立をしながら節税対策ができます。